盘点外汇市场十大重要事件

2014-10-02 00:33:16 来源: 作者:

1.1985年《广场协议》美元贬值

该协议由美国、法国、西德、日本和英国五国达成,并在协议的签署地点纽约广场酒店命名该协议。该协议的目的是通过协议国央行大规模的干预市场行动来使美元贬值。具体做法是央行通过低于市场价卖出美元,从而使美元对其他货币贬值。

《广场协议》签署地点为纽约广场饭店《广场协议》是1985年之前的5年美国经济疲软的直接后果,在这5年中美元对主要贸易伙伴国升值幅度不小。《广场协议》的实施毁灭了美国某些产业的竞争力,降低了美国高科技、汽车和机械等行业的出口,从而在国会产生了贸易保护主义的思潮以减缓进口。

2.1992年乔治-索罗斯大战英镑

一般来说,20世纪90年代是世界经济非常繁荣的十年,但这十年中,世界上的每个角落都几乎充斥着货币市场的骚动。

在这一阶段的早期,也就是欧洲统一货币欧元还未形成的阶段,欧盟内部有一个汇率控制机制,目的在于调整主要成员国货币之间的汇率波动,让它们处于一个区间内。

东西德合并后,德国实力大增,马克坚挺。1992年,英国经济却出现滑坡,英镑疲软。为了支持英镑汇率,英格兰银行抬高利率,但是这样做损害了已然不景气的经济。为缓解压力,英国希望德国降低利率,然而,彼时的德国经济正处于过热阶段,因此希望抬高利率来为经济降温。由于两国政策无法协调,导致英镑汇率持续下挫,任凭两国联手购进英镑也无济于事。

索罗斯豪赌英镑获利10亿美元1992年9月,投机者开始进攻欧洲汇率体系中那些疲软的货币,其中包括英镑、意大利里拉等。现在的投资大鳄索罗斯伙同市场上的其他投资者进行了无情的大规模卖空英镑行动,使英镑不断下跌,一直到快跌破欧盟内部的汇率区间。英国政府开始了反击,提高利率并开始干预市场。在这场捍卫英镑的行动中,英国政府动用了价值269亿美元的外汇储备,但最终还是遭受惨败,被迫退出欧洲汇率体系。而索罗斯方曝出的结果是,这一战净赚了10亿美元。

3.1994-1995年墨西哥比索崩盘

货币的突然贬值对政府来说是非常不利的。比索的崩盘发生在世界经济的疲软期,彼时油价非常低,世界正承受着发达经济体连年借贷的后遗症。引发这一比索悲剧的出发点是墨西哥政府被迫放弃与美元挂钩,实行浮动汇率,从而造成墨西哥比索和股市崩盘,经济危机爆发。

墨西哥比索崩盘墨西哥政府此举恰逢墨西哥政府债务到期,并且该国南部州发生武装叛乱行动,崩盘事件最后导致了当时的财政部长JaimeSerraPuchera辞职。

受到惊吓的投资者纷纷抛售墨西哥国债,央行试图捍卫下沉的比索,大量消耗了它的储备。墨西哥政府为比索重新设置了一个更低的固定汇率,但此举并未挽回投资者的信心。墨西哥政府被迫放弃与美元挂钩,实行浮动汇率。美国政府买入比索试图稳定比索的币值并同国际货币基金组织一起参与了对墨西哥的救助方案。最终墨西哥不得不依靠美国政府的帮助才走出困境。

4.1995年美元兑日元创历史低位

1995年,美元警钟再次响起,这一次美元兑世界主要货币都跌入了历史低点。美元兑日元的表现尤其重要,因为美元正对当时日本经济的繁荣耿耿于怀。

1995年美元兑日元创历史低位这一时期美国的经济可以用"双赤字"来形容,即贸易赤字和财政赤字,这让美国再也无法为世界提供币值稳定的美元,美元兑日元跌到80以下,这意味着美元作为储备货币地位的结束。十年之后,美元兑日元依然保持在低位。

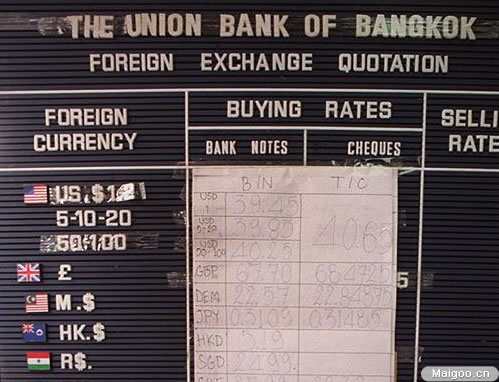

5.1997年亚洲金融风暴泰铢折戟

货币贬值和救助方案现在已经变成了一种常态,这要从起源于泰国的亚洲金融风暴说起。彼时泰国经济在房地产泡沫和过量外债的侵袭下显得很不健康,热钱不断涌入泰国使得泰国央行无法抵御市场异动,泰铢变得越来越不值钱。紧张的投资者们开始甩卖泰国资产转而在东南亚的其他国家寻找投资目标,这些国家的货币同样在走弱。

1997年亚洲金融风暴中泰铢折戟随后,韩国,印度尼西亚,马来西亚,菲律宾等国的命运像多米诺骨牌一样接连倒下,造成了在亚洲蔓延的金融浩劫。韩国的股票市场在一天内崩盘,这让美国的交易者们倍感惊慌,也导致纽交所不得不宣布当天提早关闭以避免恐慌蔓延。这场风暴过后,很多亚洲国家都接受了国际货币基金组织的救助方案。

6.1998年卢布违约危机

由于俄罗斯政府的错误管理,卢布在1998年受到重创。后苏联时代的政权不稳定和薄弱的经济基础终于引起了连锁反应。货币市场的投机者开始攻击卢布,俄罗斯中央银行以干预市场和提高利率等手段反击。

卢布在1998年遭到重创然而,迟迟没有获得国际货币基金组织的援助使得卢布的状况恶化。投资者开始外逃,主权债务违约,俄罗斯政府不得不认输,宣布卢布贬值并自由浮动,同时商业银行暂停向国外债权人偿债。

7.1998-2002年阿根廷经济危机

这场经济危机经过了很长时间的酝酿,但引发危机的关键因素是阿根廷比索盯住美元的政策。特别是,阿根廷比索被设置在一个极为有利的汇率上1:1,这导致了大量进口,从而削弱了阿根廷经济。同时,阿根廷政府债务极高,而国际货币基金组织还在不停借钱给阿根廷,用新借款偿还老债务,这造成了恶性循环。

阿根廷经济危机引起货币危机随着阿根廷经济的逐渐萎缩,国际货币基金组织开始采取行动收紧贷款,阿根廷政府不得不采取一系列紧缩政策,但这进一步挫伤了经济,而阿根廷政府不得不借更多钱来弥补流失的税收收入。同时,政府没有很好地安排改革和裁员,民间爆发了内乱和银行挤兑。

随后,标普宣布阿根廷的信用评级恶化,这导致了该国借贷成本飙升,并导致阿根廷政府更迭。这时国际货币基金组织开始大规模收回贷款。

2001年底,布宜洛斯艾利街头骚乱的人群不断,阿根廷政府终于宣布债务违约。2002年初,阿根廷降低比索兑美元1:1的固定汇率并宣布允许比索浮动,比索迅速贬值。

8.2000年欧元对美元比价首次跌破1比1

1999年1月1日,欧洲单一货币--欧元正式启动,并于1月4日正式交易。当天纽约和伦敦外汇市场尾市时,欧元对美元比价分别为1比1.1806和1比1.1830,此后欧元汇率一路下滑。

2000年2月,欧元对美元比价首次跌破1比1。同年9月,欧美日央行决定联手干预汇市,以避免欧元继续下跌。但由于措施不力,10月25日欧元对美元比价跌至历史最低点,法兰克福汇市欧元对美元比价首次跌破1比0.83关口,尾市时报1比0.8252。欧元下跌引起了资本逃到欣欣向荣的美国并寻求美元资产。

欧元兑美元一路下滑主要国家的央行曾一同会商,买入欧元以使其上涨但成效不大。美元作为货币之王的地位又回来了。

9.1999-2009年津巴布韦成为通货膨胀之国

有时候危机是如此可怕,可能是一国货币都已经不存在了,而市场也认为没什么大不了。就像津巴布韦,政府在经历了整整20年的高通胀后宣布暂停使用津巴布韦币。

津巴布韦成为通货膨胀之国在4年时间中,津巴布韦央行曾3次发行大面值钞票,甚至有千亿面值的,以对付失控的通胀。如今,该国不得不使用国外货币,例如欧元、美元等。

10.2010年澳元对美元一度达到1比1

2010年10月,澳元第一次与美元达到了1:1的汇率,使澳元创下自1983年澳大利亚施行自由浮动汇率以来的最高纪录。

澳元保持坚挺究其成因,一些澳大利亚分析师认为,美元相对贬值必然促动澳元走挺,但全球汇市特殊环境也是促成澳元升值的一大因素。

澳大利亚AMP资本投资组织首席经济分析师沙恩·奥利弗认为,全球汇率市场就像一个水袋,这边压下去,那边就要鼓出来。他说,美元贬值,而欧元区、日本等经济体对自有货币汇率走挺又呈谨慎态度,使得澳元成为释放压力的"中间货币",从而升值。

本文标签: